Cómo funciona el capital de riesgo

por Bob Zider ||

Harvard Business ReviewDel número de noviembre-diciembre de 1998

La invención y la innovación impulsan la economía estadounidense. Además, tienen un poderoso control sobre la imaginación colectiva de la nación. La prensa popular está llena de historias de éxito contra todo pronóstico de los empresarios de Silicon Valley. En estas sagas, el empresario es el vaquero de hoy en día, que recorre nuevas fronteras industriales de la misma manera que los estadounidenses exploraron Occidente. A su lado está el capitalista de riesgo, un compinche listo para ayudar al héroe en todos los momentos difíciles, a cambio, por supuesto, de una parte de la acción.

Como con la mayoría de los mitos, hay algo de verdad en esta historia. Arthur Rock, Tommy Davis, Tom Perkins, Eugene Kleiner y otros primeros capitalistas de riesgo son legendarios por el papel que desempeñaron en la creación de la industria informática moderna. Su conocimiento de inversión y experiencia operativa fueron tan valiosos como su capital. Pero a medida que el negocio de capital de riesgo ha evolucionado en los últimos 30 años, la imagen de un vaquero con su compinche se ha vuelto cada vez más obsoleta. Los capitalistas de riesgo de hoy se parecen más a los banqueros, y los empresarios que financian se parecen más a los de M.B.A.

La industria de capital de riesgo de EE. UU. es envidiada en todo el mundo como un motor de crecimiento económico. Aunque la imaginación colectiva idealiza a la industria, separar los mitos populares de las realidades actuales es crucial para comprender cómo funciona esta importante parte de la economía de los Estados Unidos. Para los emprendedores (y futuros emprendedores), dicho análisis puede resultar especialmente beneficioso.

Perfil del emprendedor ideal

Desde la perspectiva de un capitalista de riesgo, el emprendedor ideal:

- está calificado en un área de interés "caliente",

- entrega ventas o avances técnicos como la aprobación de la FDA con probabilidad razonable,

- cuenta una historia convincente y es presentable a inversores externos,

- reconoce la necesidad de acelerar la salida a bolsa de liquidez,

- tiene una buena reputación y puede proporcionar referencias que muestran competencia y habilidad,

- comprende la necesidad de un equipo con una variedad de habilidades y, por lo tanto, ve por qué la equidad debe asignarse a otras personas,

- trabaja diligentemente hacia una meta pero mantiene flexibilidad,

- se lleva bien con el grupo inversor,

- comprende el costo del capital y las estructuras típicas de los negocios y no se ofende con ellos,

- es buscado por muchos VC,

- tiene expectativas realistas sobre el proceso y el resultado.

El capital de riesgo llena un vacío

Contrariamente a la percepción popular, el capital de riesgo juega un papel menor en la financiación de la innovación básica. Los capitalistas de riesgo invirtieron más de $ 10 mil millones en 1997, pero solo el 6%, o $ 600 millones, se destinaron a nuevas empresas. Además, estimamos que menos de $ 1 mil millones del total del capital de riesgo se destinaron a I + D. La mayor parte de ese capital se destinó a fondos complementarios para proyectos desarrollados originalmente a través de gastos mucho mayores de gobiernos ($ 63 mil millones) y corporaciones ($ 133 mil millones).

Donde el dinero de riesgo juega un papel importante es en la siguiente etapa del ciclo de vida de la innovación: el período en la vida de una empresa cuando comienza a comercializar su innovación. Estimamos que más del 80% del dinero invertido por los capitalistas de riesgo se destina a la construcción de la infraestructura requerida para hacer crecer el negocio, en inversiones de gastos (fabricación, comercialización y ventas) y el balance (que proporciona activos fijos y capital de trabajo).

El dinero de riesgo no es dinero a largo plazo. La idea es invertir en el balance y la infraestructura de una empresa hasta que alcance un tamaño y credibilidad suficientes para que pueda venderse a una corporación o para que los mercados institucionales de capital público puedan intervenir y proporcionar liquidez. En esencia, el capitalista de riesgo compra una participación en la idea de un emprendedor, la nutre por un corto período de tiempo y luego sale con la ayuda de un banquero de inversión.

El nicho de capital de riesgo existe debido a la estructura y las reglas de los mercados de capitales. Alguien con una idea o una nueva tecnología a menudo no tiene otra institución a la que recurrir. Las leyes de usura limitan el interés que los bancos pueden cobrar por los préstamos, y los riesgos inherentes a las nuevas empresas generalmente justifican tasas más altas que las permitidas por la ley. Por lo tanto, los banqueros solo financiarán un nuevo negocio en la medida en que haya activos duros contra los cuales asegurar la deuda. Y en la economía actual basada en la información, muchas empresas nuevas tienen pocos activos duros.

Además, los bancos de inversión y el capital público están restringidos por regulaciones y prácticas operativas destinadas a proteger al inversor público. Históricamente, una empresa no podía acceder al mercado público sin ventas de aproximadamente $ 15 millones, activos de $ 10 millones y un historial de ganancias razonable. Para poner esto en perspectiva, menos del 2% de las más de 5 millones de corporaciones en los Estados Unidos tienen más de $ 10 millones en ingresos. Aunque el umbral de salida a bolsa se ha reducido recientemente mediante la emisión de acciones de empresas en etapa de desarrollo, en general la ventana de financiamiento para empresas con ingresos de menos de $ 10 millones permanece cerrada para el empresario.

El capital de riesgo llena el vacío entre las fuentes de fondos para la innovación (principalmente corporaciones, organismos gubernamentales y amigos y familiares del emprendedor) y las fuentes de capital tradicionales y de menor costo disponibles para las inquietudes actuales. Llenar ese vacío con éxito requiere que la industria de capital de riesgo proporcione un rendimiento suficiente del capital para atraer fondos de capital privado, rendimientos atractivos para sus propios participantes y un potencial alcista suficiente para que los empresarios atraigan ideas de alta calidad que generen altos rendimientos. En pocas palabras, el desafío es obtener un rendimiento de las inversiones consistentemente superior en empresas de negocios inherentemente riesgosas.

Rendimientos suficientes a riesgo aceptable

Los inversores en fondos de capital riesgo suelen ser instituciones muy grandes, como fondos de pensiones, empresas financieras, compañías de seguros y fondos universitarios, todo lo cual destina un pequeño porcentaje de sus fondos totales a inversiones de alto riesgo. Esperan un retorno de entre 25% y 35% por año durante la vida útil de la inversión. Debido a que estas inversiones representan una parte tan pequeña de las carteras de los inversores institucionales, los capitalistas de riesgo tienen mucha libertad. Lo que lleva a estas instituciones a invertir en un fondo no son las inversiones específicas sino el historial general de la empresa, la "historia" del fondo y su confianza en los propios socios.

¿Cómo cumplen los capitalistas de riesgo las expectativas de sus inversores con niveles de riesgo aceptables? La respuesta radica en su perfil de inversión y en cómo estructuran cada acuerdo.

El perfil de inversión.

Un mito es que los capitalistas de riesgo invierten en buenas personas y buenas ideas. La realidad es que invierten en buenas industrias, es decir, industrias que son más competitivamente indulgentes que el mercado en general. En 1980, por ejemplo, casi el 20% de las inversiones de capital de riesgo se destinaron a la industria energética. Más recientemente, el flujo de capital se ha desplazado rápidamente de la ingeniería genética, la venta minorista especializada y el hardware informático a las empresas de CD-ROM, multimedia, telecomunicaciones y software. Ahora, más del 25% de los desembolsos se dedican al "espacio" de Internet. La aparente aleatoriedad de estos cambios entre las tecnologías y los segmentos de la industria es engañosa; El segmento objetivo en cada caso estaba creciendo rápidamente, y su capacidad prometía ser limitada en los próximos cinco años. Para poner esto en contexto, estimamos que menos del 10% de toda la actividad económica de EE. UU. Ocurre en segmentos proyectados para crecer más del 15% anual durante los próximos cinco años.

El mito es que los capitalistas de riesgo invierten en buenas personas y buenas ideas. La realidad es que invierten en buenas industrias.

En efecto, los capitalistas de riesgo se centran en la parte media de la clásica curva en S de la industria. Evitan las primeras etapas, cuando las tecnologías son inciertas y las necesidades del mercado son desconocidas, y las etapas posteriores, cuando las sacudidas y consolidaciones competitivas son inevitables y las tasas de crecimiento se reducen drásticamente. Considere la industria de las unidades de disco. En 1983, existían más de 40 empresas financiadas por empresas de riesgo y más de 80 más. A fines de 1984, el valor de mercado de la industria se había desplomado de $ 5.4 mil millones a $ 1.4 mil millones. Hoy solo quedan cinco jugadores importantes.

Crecer dentro de los segmentos de alto crecimiento es mucho más fácil que hacerlo en los de crecimiento bajo, nulo o negativo, como todo empresario sabe. En otras palabras, independientemente del talento o el carisma de los empresarios individuales, rara vez reciben el respaldo de un VC si sus negocios están en segmentos de mercado de bajo crecimiento. Lo que reflejan estos flujos de inversión, entonces, es un patrón consistente de asignación de capital en industrias donde la mayoría de las empresas probablemente se verán bien en el corto plazo.

Durante este período adolescente de crecimiento alto y acelerado, puede ser extremadamente difícil distinguir a los ganadores eventuales de los perdedores porque su desempeño financiero y sus tasas de crecimiento se ven sorprendentemente similares. (Consulte el cuadro "El tiempo lo es todo"). En esta etapa, todas las empresas tienen dificultades para entregar productos en un mercado hambriento de productos. Por lo tanto, el desafío crítico para el capitalista de riesgo es identificar una administración competente que pueda ejecutar, es decir, abastecer la creciente demanda.

El tiempo lo es todo Más del 80% del dinero invertido por los capitalistas de riesgo se destina a la fase adolescente del ciclo de vida de una empresa. En este período de crecimiento acelerado, las finanzas de los ganadores y perdedores eventuales se ven sorprendentemente similares.

Elegir la industria equivocada o apostar por un riesgo tecnológico en un segmento de mercado no probado es algo que los VC evitan. Las excepciones a esta regla tienden a involucrar acciones de "concepto", aquellas que son muy prometedoras pero que requieren mucho tiempo para tener éxito. Las compañías de ingeniería genética ilustran este punto. En esa industria, el desafío del capitalista de riesgo es identificar a los empresarios que pueden hacer avanzar una tecnología clave a una determinada etapa, por ejemplo, la aprobación de la FDA, momento en el que la empresa puede hacerse pública o venderse a una gran corporación.

Al invertir en áreas con altas tasas de crecimiento, los VC consignan principalmente sus riesgos a la capacidad de ejecución de la administración de la empresa. Es probable que las inversiones de capital de riesgo en segmentos de alto crecimiento tengan oportunidades de salida porque los banqueros de inversión buscan continuamente nuevos problemas de alto crecimiento para llevar al mercado. Los temas serán más fáciles de vender y probablemente respaldarán altas valoraciones relativas y, por lo tanto, altas comisiones para los banqueros de inversión. Dado el riesgo de este tipo de acuerdos, las comisiones de los banqueros de inversión suelen ser del 6% al 8% del dinero recaudado a través de una OPV. Por lo tanto, un esfuerzo de solo varios meses por parte de unos pocos profesionales y corredores puede generar millones de dólares en comisiones.

Mientras los capitalistas de riesgo puedan salir de la compañía y la industria antes de que alcance su punto máximo, pueden cosechar beneficios extraordinarios con un riesgo relativamente bajo. Los capitalistas de riesgo astutos operan en un nicho seguro donde el financiamiento tradicional de bajo costo no está disponible. Se pueden pagar altas recompensas a equipos de gestión exitosos, y habrá inversión institucional disponible para proporcionar liquidez en un período de tiempo relativamente corto.

La lógica del acuerdo

Existen muchas variantes de la estructura básica del acuerdo, pero sean cuales sean los detalles, la lógica del acuerdo es siempre la misma: brindar a los inversores en el fondo de capital de riesgo una amplia protección a la baja y una posición favorable para la inversión adicional si la empresa demuestra ser un ganador.

En un acuerdo de inicio típico, por ejemplo, el fondo de capital de riesgo invertirá $ 3 millones a cambio de una posición de propiedad de capital preferente del 40%, aunque las valoraciones recientes han sido mucho más altas. Las disposiciones preferidas ofrecen protección a la baja. Por ejemplo, los capitalistas de riesgo reciben una preferencia de liquidación. Una función de liquidación simula la deuda al otorgar un 100% de preferencia sobre las acciones ordinarias en poder de la administración hasta que se devuelvan los $ 3 millones de VC. En otras palabras, si la empresa fracasa, se les otorga el primer reclamo de todos los activos y la tecnología de la empresa. Además, el acuerdo a menudo incluye derechos de bloqueo o derechos de voto desproporcionados sobre decisiones clave, incluida la venta de la empresa o el momento de una OPI.

También es probable que el contrato contenga protección a la baja en forma de cláusulas antidilución o trinquetes. Dichas cláusulas protegen contra la dilución de capital si se realizan rondas de financiación posteriores a valores más bajos. Si la empresa tropieza y tiene que recaudar más dinero con una valoración más baja, la empresa de riesgo recibirá suficientes acciones para mantener su posición de capital original, es decir, el porcentaje total del capital propio. Ese trato preferencial generalmente se realiza a expensas de los accionistas comunes o la administración, así como de los inversores que no están afiliados a la firma de capital riesgo y que no continúan invirtiendo en forma proporcional.

Alternativamente, si a una empresa le está yendo bien, los inversores disfrutan de provisiones al alza, que a veces les dan el derecho de poner dinero adicional en la empresa a un precio predeterminado. Eso significa que los inversores de riesgo pueden aumentar su participación en empresas exitosas a precios por debajo del mercado.

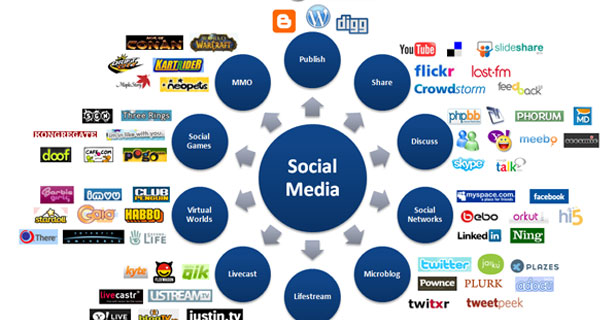

Cómo funciona la industria de capital de riesgo

La industria del capital de riesgo tiene cuatro actores principales: empresarios que necesitan financiación; inversores que desean altos rendimientos; banqueros de inversión que necesitan compañías para vender; y los capitalistas de riesgo que ganan dinero para sí mismos haciendo un mercado para los otros tres.

Las empresas de capital riesgo también se protegen del riesgo invirtiendo con otras empresas. Por lo general, habrá un inversionista "líder" y varios "seguidores". Es la excepción, no la regla, que un VC financie completamente a una compañía individual. Por el contrario, las empresas de riesgo prefieren tener dos o tres grupos involucrados en la mayoría de las etapas de financiamiento. Dichas relaciones proporcionan una mayor diversificación de cartera, es decir, la capacidad de invertir en más negocios por dólar de capital invertido. También disminuyen la carga de trabajo de los socios de capital de riesgo al involucrar a otros en la evaluación de los riesgos durante el período de diligencia debida y en la gestión del acuerdo. Y la presencia de varias firmas de capital de riesgo agrega credibilidad. De hecho, algunos observadores han sugerido que el fondo verdaderamente inteligente siempre será un seguidor de las empresas de primer nivel.

Devoluciones atractivas para el VC

A cambio de financiar uno o dos años de la creación de una empresa, los capitalistas de riesgo esperan un retorno de capital diez veces mayor en cinco años. Combinado con la posición preferida, este es un capital de muy alto costo: un préstamo con una tasa de interés compuesta anual del 58% que no puede pagarse por adelantado. Pero esa tasa es necesaria para obtener rendimientos promedio de fondos superiores al 20%. Los fondos están estructurados para garantizar a los socios un ingreso cómodo mientras trabajan para generar esos rendimientos. Los socios de capital de riesgo acuerdan devolver todo el capital de los inversores antes de compartir la ventaja. Sin embargo, el fondo generalmente paga el presupuesto operativo anual de los inversores (del 2% al 3% del capital total del grupo), que toman como comisión administrativa independientemente de los resultados del fondo. Si hay un grupo de $ 100 millones y cuatro o cinco socios, por ejemplo, a los socios se les garantizan salarios de $ 200,000 a $ 400,000 más gastos operativos durante siete a diez años. (Si el fondo falla, por supuesto, el grupo no podrá recaudar fondos en el futuro). Compare esas cifras con el primer fondo de Tommy Davis y Arthur Rock, que fue de $ 5 millones pero tenía una tarifa de administración total de solo $ 75,000 al año.

La verdadera ventaja radica en la apreciación de la cartera. Los inversores obtienen del 70% al 80% de las ganancias; los capitalistas de riesgo obtienen el 20% restante al 30%. La cantidad de dinero que recibe cualquier socio más allá del salario es una función del crecimiento total del valor de la cartera y la cantidad de dinero administrado por socio. (Consulte la exposición "Pagar por rendimiento").

Pago por rendimiento

Por lo tanto, para una cartera típica, por ejemplo, $ 20 millones administrados por socio y una apreciación total del 30% en el fondo, la compensación anual promedio por socio será de aproximadamente $ 2.4 millones por año, casi todo lo cual proviene de la apreciación del fondo. Y esa compensación se multiplica para los socios que administran varios fondos. Desde la perspectiva de un inversor, esta compensación es aceptable porque los capitalistas de riesgo han proporcionado un retorno de la inversión muy atractivo y sus incentivos están totalmente alineados para que la inversión sea un éxito.

¿Qué papel juega el capitalista de riesgo para maximizar el crecimiento del valor de la cartera? En un mundo ideal, todas las inversiones de la empresa serían ganadoras. Pero el mundo no es ideal; Incluso con la mejor administración, las probabilidades de fracaso para cualquier empresa individual son altas.

En promedio, los buenos planes, las personas y las empresas tienen éxito solo una de cada diez veces. Para ver por qué, considere que hay muchos componentes críticos para el éxito de una empresa. Las mejores compañías pueden tener una probabilidad del 80% de tener éxito en cada una de ellas. Pero incluso con estas probabilidades, la probabilidad de éxito eventual será inferior al 20% porque la falta de ejecución en cualquier componente puede torpedear a toda la empresa.

Si solo una de las variables cae a una probabilidad del 50%, la probabilidad combinada de éxito cae al 10%.

Estas probabilidades se manifiestan en las carteras de capital de riesgo: más de la mitad de las empresas, en el mejor de los casos, solo devolverán la inversión original y, en el peor, serán pérdidas totales. Sin embargo, dado el enfoque de cartera y la estructura de acuerdos que utilizan los VC, solo del 10% al 20% de las empresas financiadas deben ser ganadores reales para lograr la tasa de retorno objetivo del 25% al 30%. De hecho, la reputación de VC a menudo se basa en una o dos buenas inversiones.

A continuación se muestra un desglose típico del rendimiento de la cartera por cada $ 1,000 invertidos:

Esas probabilidades también tienen un gran impacto en cómo los capitalistas de riesgo pasan su tiempo. Se requiere poco tiempo (y a veces es mejor no gastarlo) en los ganadores reales, o en los de peor desempeño, llamados numnuts ("sin dinero, sin tiempo"). En cambio, el VC asigna una cantidad significativa de tiempo a esas compañías de cartera media, determinando si la inversión puede ser revertida y de qué manera, y si la participación continua es aconsejable. La propiedad del capital y la estructura del acuerdo descrita anteriormente le dan a los VCs la flexibilidad para hacer cambios en la administración, particularmente para aquellas compañías cuyo desempeño ha sido mediocre.

La mayoría de los capitalistas de riesgo distribuyen su tiempo entre muchas actividades (vea la exposición "Cómo los capitalistas de riesgo pasan su tiempo"). Deben identificar y atraer nuevas ofertas, monitorear las ofertas existentes, asignar capital adicional a las ofertas más exitosas y ayudar con las opciones de salida. Astutos VCs pueden asignar su tiempo sabiamente entre las diversas funciones y ofertas.

Cómo los capitalistas de riesgo pasan su tiempo

Suponiendo que cada socio tiene una cartera típica de diez compañías y un año de trabajo de 2,000 horas, la cantidad de tiempo dedicado a cada compañía con cada actividad es relativamente pequeña. Si el tiempo total dedicado a empresas de cartera que sirven como directores y actúan como consultores es del 40%, los socios pasan 800 horas al año con empresas de cartera. Eso permite solo 80 horas por año por empresa, menos de 2 horas por semana.

La imagen popular de los capitalistas de riesgo como sabios asesores está en desacuerdo con la realidad de sus horarios. El incentivo financiero para los socios de la empresa de capital de riesgo es administrar la mayor cantidad de dinero posible. Cuanto más dinero manejan, menos tiempo tienen para nutrir y asesorar a los empresarios. De hecho, ahora se están agregando “CEOs virtuales” al grupo de acciones para asesorar a la administración de la compañía, que es el papel que solían desempeñar los VC.

El fondo de capital riesgo de hoy en día es estructuralmente similar a sus predecesores de fines de los años setenta y principios de los ochenta: la sociedad incluye socios limitados y generales, y la vida del fondo es de siete a diez años. (El fondo realiza inversiones en el transcurso de los primeros dos o tres años, y cualquier inversión está activa hasta por cinco años. El fondo cosecha los rendimientos en los últimos dos o tres años). Sin embargo, tanto el tamaño del fondo típico y la cantidad de dinero administrado por socio ha cambiado drásticamente. En 1980, el fondo promedio era de aproximadamente $ 20 millones, y sus dos o tres socios generales administraban cada uno de tres a cinco inversiones. Eso dejó mucho tiempo para que los socios de capital de riesgo trabajen directamente con las empresas, aportando su experiencia y experiencia en la industria. Hoy, el fondo promedio es diez veces mayor, y cada socio administra de dos a cinco veces más inversiones. No es sorprendente, entonces, que los socios usualmente tengan mucho menos conocimiento sobre la industria y la tecnología que los empresarios.

El revés para los emprendedores

Aunque la estructura de los acuerdos de capital de riesgo parece poner a los empresarios en una gran desventaja, continúan presentando muchos más planes de los que realmente reciben fondos, generalmente en una proporción de más de diez a uno. ¿Por qué las personas aparentemente brillantes y capaces buscan capital de tan alto costo?

Las empresas financiadas por empresas de riesgo atraen a personas con talento apelando a una mentalidad de "lotería". A pesar del alto riesgo de fracaso en nuevas empresas, los ingenieros y empresarios abandonan sus trabajos porque no pueden o no quieren percibir cuán arriesgado puede ser un inicio. Su situación puede compararse con la de los aspirantes a jugadores de baloncesto de la escuela secundaria, dedicando horas a su deporte a pesar de las abrumadoras probabilidades de convertirse en profesionales y obtener ingresos millonarios. Pero quizás el comportamiento del emprendedor no sea tan irracional.

Considera las opciones. Los empresarios, y sus amigos y familiares, generalmente carecen de los fondos para financiar la oportunidad. Muchos empresarios también reconocen los riesgos de iniciar sus propios negocios, por lo que evitan usar su propio dinero. Algunos también reconocen que no poseen todo el talento y las habilidades necesarias para crecer y administrar un negocio exitoso.

La mayoría de los empresarios y equipos de gestión que comienzan nuevas empresas provienen de corporaciones o, más recientemente, de universidades. Esto es lógico porque casi todo el dinero de investigación básica, y por lo tanto la invención, proviene de fondos corporativos o gubernamentales. Pero esas instituciones son mejores para ayudar a las personas a encontrar nuevas ideas que para convertirlas en nuevos negocios (vea la exposición "¿Quién más financia la innovación?"). Los emprendedores reconocen que su ventaja en las empresas o universidades está limitada por la estructura salarial de la institución. El VC no tiene tales límites.

¿Quién más financia la innovación?

El modelo de riesgo proporciona un motor para comercializar tecnologías que anteriormente permanecían inactivas en corporaciones y en los pasillos de la academia. A pesar de los $ 133 mil millones que las corporaciones estadounidenses gastan en I + D, su estructura básica hace que el emprendimiento sea casi imposible. Debido a que la I + D se basa en un entorno cooperativo y colaborativo, es difícil, si no imposible, que las empresas recompensen diferencialmente a los empleados que trabajan codo con codo, incluso si uno tiene una idea brillante y el otro no. La compensación generalmente viene en forma de estatus y promoción, no de dinero. Sería una pesadilla organizativa y de compensación para las empresas tratar de duplicar la estrategia de capital de riesgo.

Además, las empresas suelen invertir y proteger sus posiciones de mercado existentes; tienden a financiar solo aquellas ideas que son centrales para sus estrategias. El resultado es una reserva de talento y nuevas ideas, lo que crea el grupo para nuevas empresas.

Por su parte, el gobierno ofrece dos incentivos para desarrollar y comercializar nuevas tecnologías. El primero es el sistema de patentes y marcas registradas, que proporciona monopolios para productos inventivos a cambio de la divulgación completa de la tecnología. Eso, a su vez, proporciona una base para el desarrollo tecnológico futuro. El segundo es la financiación directa de proyectos especulativos que corporaciones e individuos no pueden o no financiarán. Se espera que este financiamiento inicial genere empleos e impulse la economía.

Aunque muchas universidades lamentan el hecho de que algunos profesores se enriquecen con su investigación, recuerde que la mayor parte de la investigación es financiada por el gobierno. Desde la perspectiva del gobierno, eso es exactamente lo que pretenden hacer sus $ 63 mil millones en fondos de I + D.

La fuente de financiación más nueva para emprendedores son los llamados ángeles, individuos ricos que típicamente contribuyen con capital semilla, asesoramiento y apoyo para negocios en los que ellos mismos tienen experiencia. Estimamos que proporcionan $ 20 mil millones a las nuevas empresas, una cantidad mucho mayor que los capitalistas de riesgo. Recurrir a los ángeles puede ser una estrategia excelente, particularmente para negocios en industrias que actualmente no están a favor de la comunidad de riesgo. Pero para los ángeles, estas inversiones son una actividad secundaria, no un negocio principal.

La reducción de personal y la reingeniería han destrozado la seguridad histórica del empleo corporativo. La corporación ha mostrado a los empleados su versión de lealtad. Los buenos empleados de hoy reconocen la inseguridad inherente de sus puestos y, a cambio, tienen poca lealtad.

Además, Estados Unidos es único en su disposición a aceptar la asunción de riesgos y el espíritu empresarial. A diferencia de muchas culturas del Lejano Oriente y Europa, la cultura de los Estados Unidos atribuye poco o ningún estigma a intentar y fracasar en una nueva empresa. Salir y regresar a una corporación a menudo es recompensado.

Por todas estas razones, el capital de riesgo es un acuerdo atractivo para los empresarios. Aquellos que carecen de nuevas ideas, fondos, habilidades o tolerancia al riesgo de comenzar algo solo pueden estar dispuestos a ser contratados en una empresa bien financiada y respaldada. La capacitación corporativa y académica proporciona muchas de las habilidades tecnológicas y comerciales necesarias para la tarea, mientras que el capital de riesgo contribuye tanto con el financiamiento como con una estructura de recompensa económica mucho más allá de lo que las corporaciones o universidades pueden pagar. Incluso si un fundador es degradado en última instancia a medida que la empresa crece, él o ella pueden enriquecerse porque el valor de las acciones superará con creces el valor de cualquier salario perdido.

Al comprender cómo funciona realmente el capital de riesgo, los emprendedores astutos pueden mitigar sus riesgos y aumentar sus recompensas potenciales. Muchos empresarios cometen el error de pensar que los capitalistas de riesgo buscan buenas ideas cuando, de hecho, buscan buenos gerentes en segmentos particulares de la industria. El valor de cualquier individuo para un VC es, por lo tanto, una función de las siguientes condiciones:

- el número de personas dentro de la industria de alto crecimiento que están calificadas para el puesto;

- el puesto en sí (CEO, CFO, VP de I + D, técnico);

- la coincidencia de las habilidades, la reputación y los incentivos de la persona con la empresa de capital riesgo;

- la disposición a correr riesgos; y

- la capacidad de venderse.

Los empresarios que satisfacen estas condiciones vienen a la mesa con una fuerte posición negociadora. El candidato ideal también tendrá un historial comercial, preferiblemente en una OPV exitosa previa, que haga que el VC sea cómodo. Su reputación será tal que la inversión en él se verá como un riesgo prudente. Los VC quieren invertir en personas probadas y exitosas.

Al igual que los capitalistas de riesgo, los empresarios deben realizar sus propias evaluaciones de los fundamentos de la industria, las habilidades y la financiación necesarias, y la probabilidad de éxito en un período de tiempo razonablemente corto. Muchos empresarios excelentes están frustrados por lo que ven como un proceso de trato injusto y una posición de equidad. No entienden la economía básica del negocio de riesgo y la falta de alternativas financieras disponibles para ellos. Los VC generalmente están en la posición de poder al ser la única fuente de capital y al tener la capacidad de influir en la red. Pero la falta de buenos gerentes que puedan lidiar con la incertidumbre, el alto crecimiento y el alto riesgo pueden proporcionar influencia al emprendedor verdaderamente competente. Los emprendedores que son buscados por competidores de capital riesgo deberían hacer las siguientes preguntas:

- ¿Quién formará parte de nuestro directorio y cuál es la posición de esa persona en la firma de capital riesgo?

- ¿En cuántas otras juntas sirve el VC?

- ¿El VC alguna vez escribió y financió su propio plan de negocios con éxito?

- ¿Cuál es, si la hay, la experiencia operativa o técnica directa de VC en este segmento de la industria?

- ¿Cuál es la reputación de la empresa con los empresarios que han sido despedidos o involucrados en empresas sin éxito?

El socio de capital de riesgo con sólida experiencia y probada habilidad es un verdadero "compinche". Sin embargo, la mayoría de los capitalistas de riesgo nunca han trabajado en la industria financiada o nunca han estado en un ciclo descendente. Y, desafortunadamente, muchos emprendedores están absortos en sí mismos y creen que sus propias ideas o habilidades son la clave del éxito. De hecho, las habilidades financieras y comerciales de VC juegan un papel importante en el éxito eventual de la compañía. Además, cada empresa pasa por un ciclo de vida; cada etapa requiere un conjunto diferente de habilidades de gestión. La persona que inicia el negocio rara vez es la persona que puede hacerla crecer, y esa persona rara vez es la que puede dirigir una empresa mucho más grande. Por lo tanto, es poco probable que el fundador sea la misma persona que hace pública la empresa.

En última instancia, el emprendedor debe mostrarle al capitalista de riesgo que su equipo e idea encajan en el enfoque actual del capital de riesgo y que su participación en el capital y sus habilidades de gestión harán que el trabajo del capital de riesgo sea más fácil y que los rendimientos sean más altos. Cuando el emprendedor comprende las necesidades de la fuente de financiamiento y establece las expectativas adecuadamente, tanto el VC como el emprendedor pueden obtener grandes ganancias.

Aunque el capital de riesgo ha crecido dramáticamente en los últimos diez años, todavía constituye solo una pequeña parte de la economía estadounidense. Por lo tanto, en principio, podría crecer exponencialmente. Sin embargo, es más probable que la naturaleza cíclica de los mercados públicos, con sus auges y caídas históricas, controle el crecimiento de la industria. Las empresas ahora se están haciendo públicas con valoraciones por cientos de millones de dólares sin hacer un centavo. Y si la historia es una guía, la mayoría de estas empresas nunca lo harán.

El sistema descrito aquí funciona bien para los jugadores a los que sirve: empresarios, inversores institucionales, banqueros de inversión y los propios capitalistas de riesgo. También sirve al elenco de abogados, asesores y contadores. Si satisface las necesidades del público inversor sigue siendo una pregunta abierta.

12:18

12:18

Juan MC Larrosa

Juan MC Larrosa

.png)